双龙头格局稳定,车企自研Pack趋势显著 | 电池Pack知多少

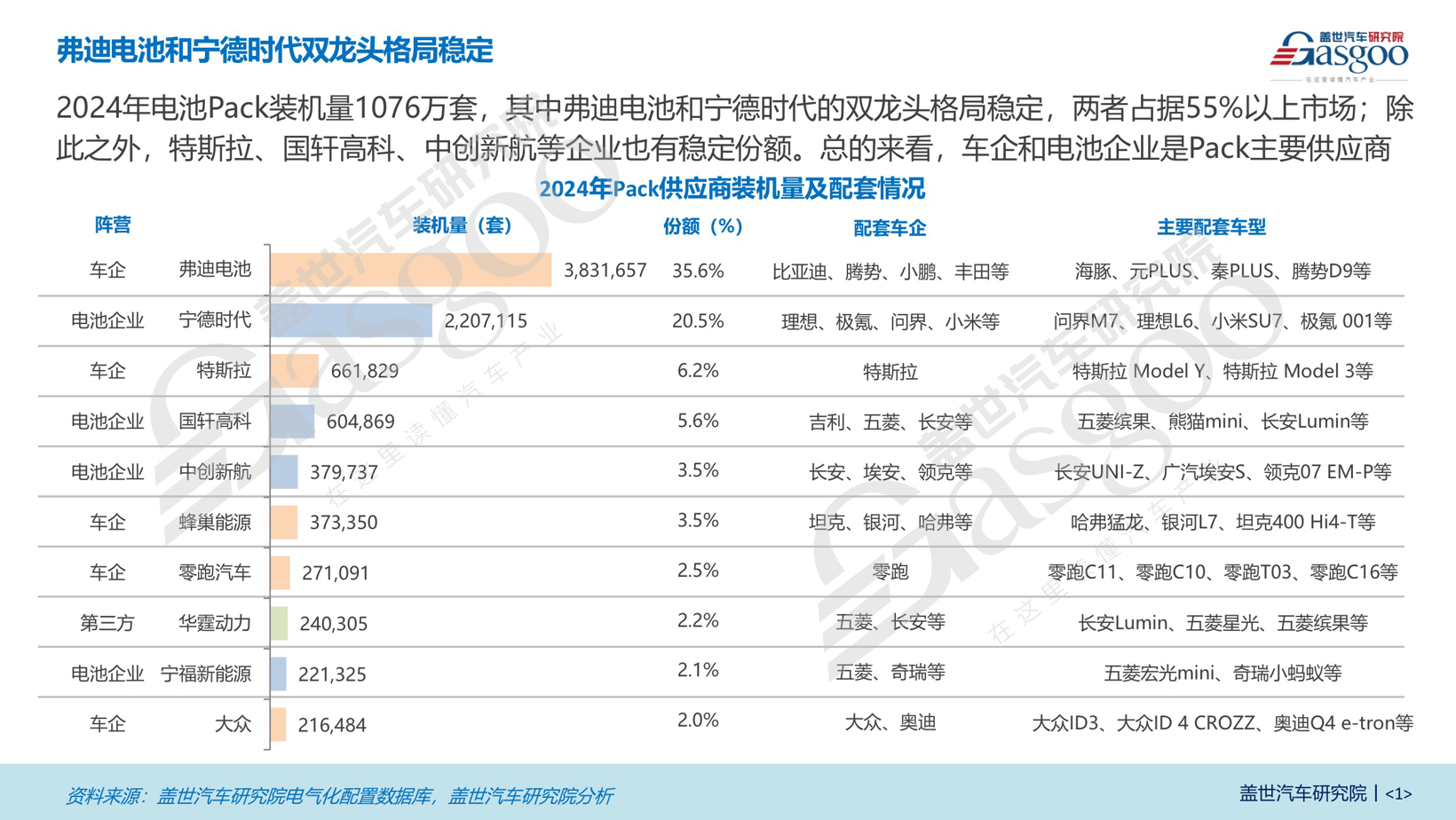

2024年电池Pack市场呈现明显的双寡头竞争格局,弗迪电池与宁德时代合计占据55%以上的市场份额,装机量分别为3,831,657套和2,207,115套。弗迪电池凭借比亚迪集团内部的高度协同,为海豚、元PLUS、秦PLUS等热门车型提供Pack支持,同时覆盖腾势、小鹏、丰田等外部客户,形成“自研 外供”的双重优势。宁德时代则通过广泛的行业合作,为理想L6、极氪001、问界M7及小米SU7等多品牌主力车型供应电池Pack,巩固其作为独立电池供应商的龙头地位。

在双龙头之外,特斯拉凭借661,829套的装机量,以6.2%的份额位列第三,主要应用在Model Y和Model 3等自有车型,展现出垂直整合能力。国轩高科、中创新航则占据5.6%、3.5%的市场,分列第四、第五。前者聚焦五菱缤果、长安Lumin等经济型电动车,后者主攻长安UNI-Z、广汽埃安S等中端车型,分别通过差异化策略抢占市场。

总体来看,车企和电池企业共同构成Pack供应的核心力量,市场呈现“双极主导、多元并存”的竞争态势,技术能力、成本控制与供应链整合仍是企业突围的关键。

车企自研Pack趋势显著。主流车企中,除理想汽车完全依赖外购(宁德时代和欣旺达)供应外,其余企业均通过自研或“自研 外购”模式布局电池Pack技术。例如,宝马、大众、特斯拉等传统及新势力头部企业实现了100%自研,比亚迪和零跑汽车也凭借全自研模式占据技术制高点。部分车企选择混合策略:奔驰自研比例达73%,外购27%由孚能科技提供;通用通过上汽通用和捷新动力完成67%自研,其余33%依赖正力新能。这种策略既保留了技术主导权,又通过外部合作分散风险。

自研比例的差异折射出车企技术能力与战略重心。新势力品牌中,小鹏汽车自研占比61%,展现出较强技术积累;而小米汽车因入局较晚,自研比例仅26%,主要依赖宁德时代(74%)。传统车企丰田自研比例较低(11%),更多通过弗迪电池补足需求,反映出其在电动化转型中的阶段性挑战。上汽自研比例8%、外购92%,广汽自研比例仅7%,外购达93%,凸显其对供应链的高度依赖。

车企加码自研的核心动力在于降本增效与品牌壁垒构建。全自研企业如特斯拉和比亚迪,通过深度整合电池与整车设计,显著降低采购成本并实现技术独占性;混合模式车企则借助外部供应平衡研发投入与市场灵活性。

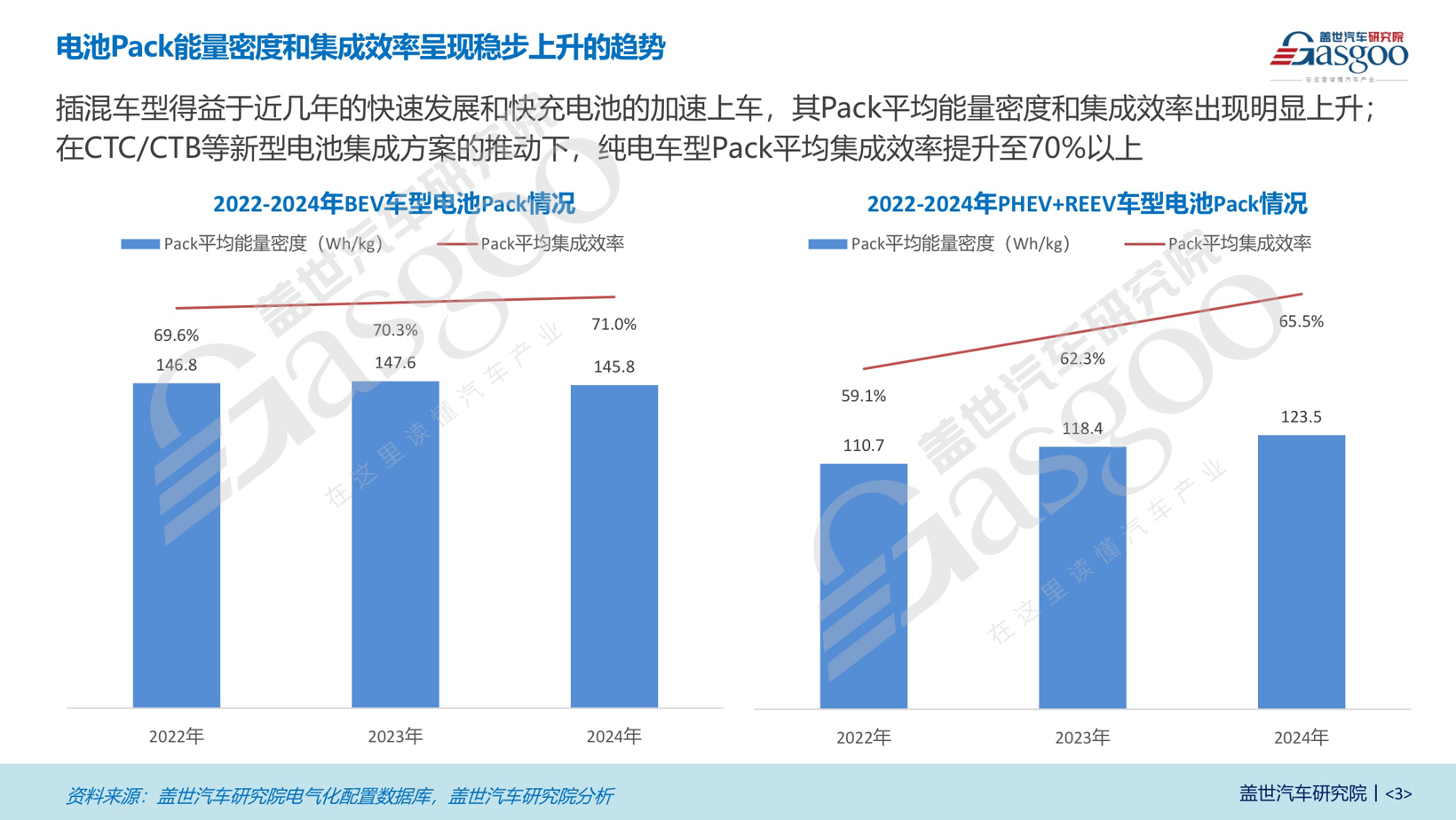

电池Pack能量密度和集成效率呈现稳步上升趋势。2024年,在CTC/CTB等新型电池集成方案的推动下,纯电车型(BEV)的Pack平均集成效率从2022年的69.6%增长至71.0%,能量密度则在146.8-147.6Wh/kg间小幅波动,2024年微降至145.8Wh/kg。新型集成方案将电池与车身结构深度融合,不仅提升空间利用率,还降低了系统冗余,推动了集成效率突破70%门槛。插混车型(PHEV REEV)受快充技术推动,能量密度从110.7Wh/kg跃升至2024年的123.5Wh/kg,集成效率也从59.1%提升至63.5%。

插混车型的集成效率仍落后于纯电车型,反映出其电池包设计需兼顾内燃机与电驱动系统的复杂兼容需求,未来技术迭代或将进一步缩小差距。整体来看,电池Pack的技术进步正在为电动化车型的性能突破与成本优化提供关键支撑。

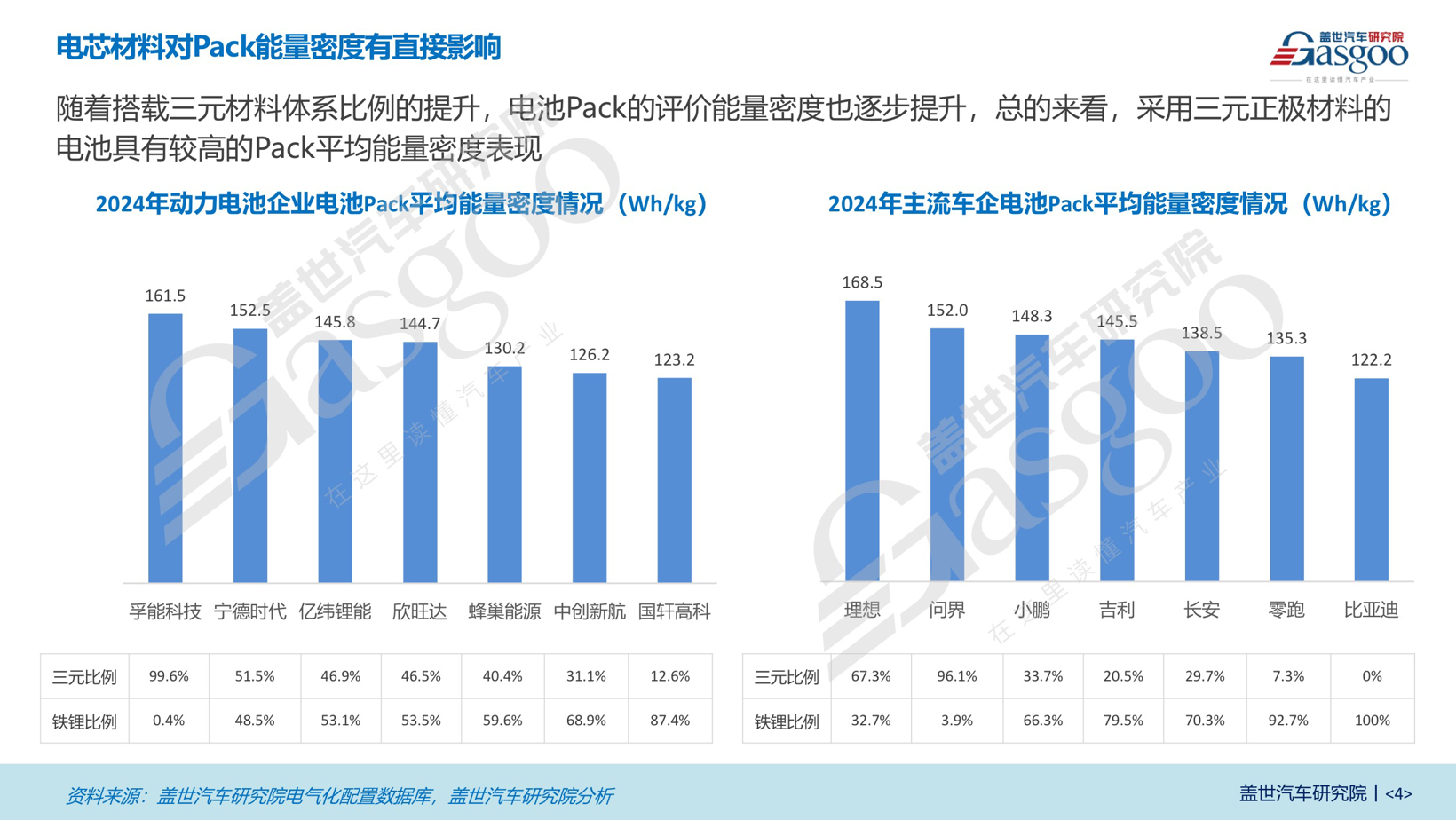

电芯材料直接影响Pack能量密度,三元比例与Pack能量密度呈显著正相关。2024年,动力电池企业中,电池Pack平均能量密度随三元比例升高而依次提升,其中孚能科技的Pack平均能量密度达到161.5Wh/kg,三元比例99.6%。

主流车企中电池Pack电芯材料使用情况呈现差异。理想汽车Pack电池三元比例67.3%,能量密度达168.5Wh/kg;问界三元比例96.1%,能量密度152.0Wh/kg,紧随其后。零跑电池Pack三元比例较低,铁锂占比92.7%,能量密度为135.3Wh/kg。比亚迪电池Pack铁锂占比100%,能量密度为122.2Wh/kg。可以看出,高三元比例车企(如理想、问界)聚焦高端市场,追求续航性能;铁锂主导车企(如比亚迪、零跑)则侧重成本控制与安全性,牺牲部分能量密度。

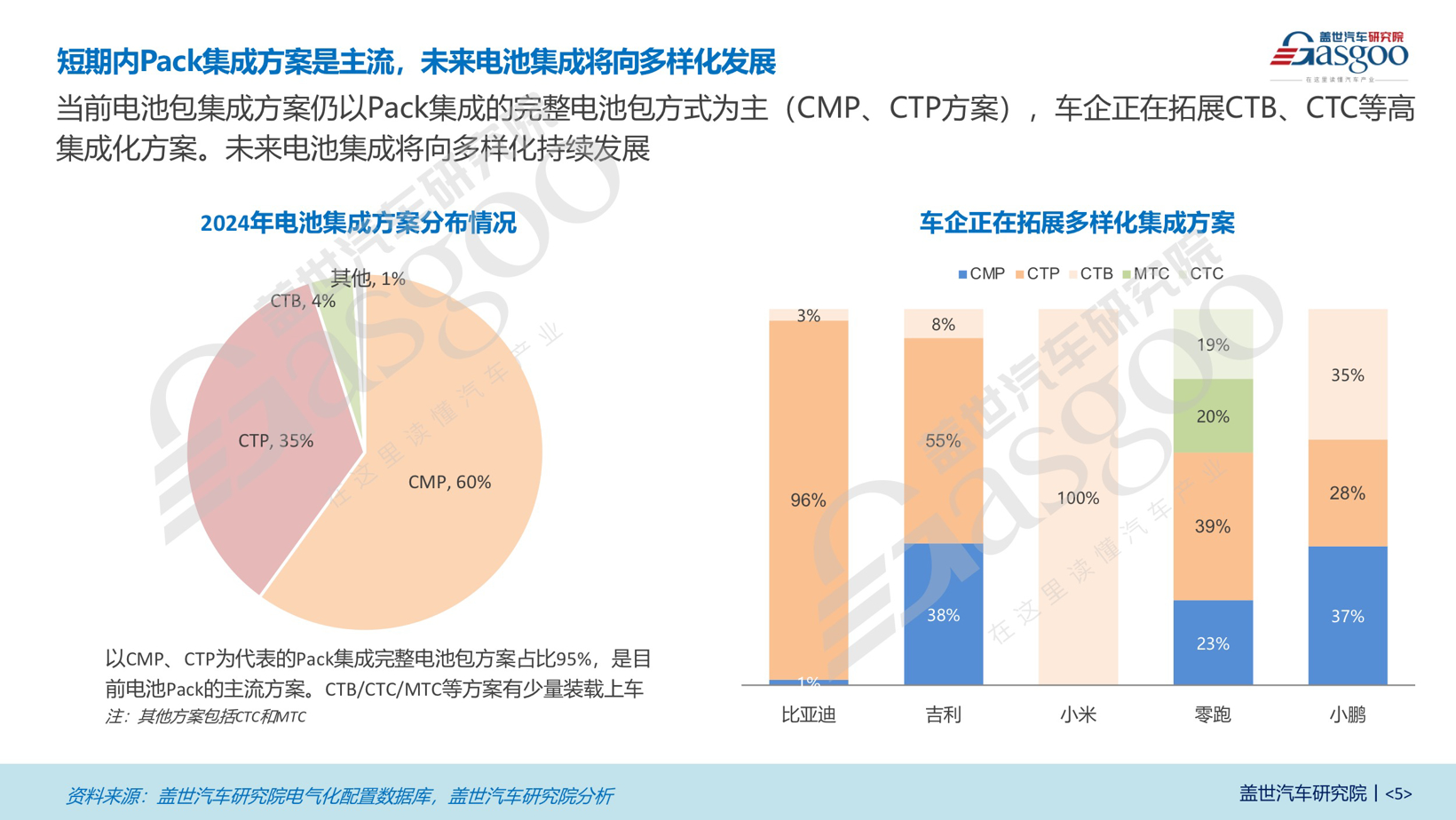

当前电池集成方案仍以传统Pack形式为主导,2024年CMP(Cell Module Pack)和CTP(Cell to Pack)方案合计占比达95%,其中CMP以60%的份额占据绝对优势,CTP紧随其后占35%。这两种方案通过标准化模组或简化模组设计,平衡了生产效率与成本,成为车企短期内的首选。例如,比亚迪的CTP方案占比96%,吉利CTP方案占比55%,CMP占比38%,反映出主流车企对成熟技术的依赖。相比之下,高集成化方案如CTB(Cell to Body)、CTC(Cell to Chassis)、MTC(Module to Chassis)等仍处于早期阶段,合计占比在5%。

当前车企正积极拓展高集成化方案,多样化集成趋势明显。2024年,比亚迪CTB方案占比3%,吉利CTB方案占比8%。新玩家小米汽车在CTB方案上的布局占比达100%,零跑则布局了CMP(23%)、CTP(39%)、MTC(20%)、CTC(19%)四种集成方案。小鹏也拓展了CMP、CTP、CTB集成方案。

总的来看,短期内Pack集成方案是主流,未来电池集成将向多样化发展。

免责声明:本文为转载,非本网原创内容,不代表本网观点。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容。

如有疑问请发送邮件至:goldenhorseconnect@gmail.com

- 双龙头格局稳定,车企自研Pack趋势显著 | 电池Pack知多少2025-03-05

- 【国际快讯】奔驰将原定薪资涨幅缩减50%;福特将在美国召回逾3.5万辆汽车2025-03-05

- 起亚计划发布EV1入门级电动汽车2025-03-05

- 共研高性能材料,保隆科技与巴斯夫签订战略合作协议2025-03-05

- 特朗普对墨西哥和加拿大加征关税将使欧洲车企收益减少58.8亿欧元2025-03-05

- Uber和Waymo在奥斯汀正式推出无人驾驶乘车服务2025-03-05

- 计划于4月份开启预售 示界富康06官图发布2025-03-05

- 定位纯电小型SUV 起亚EV2概念车发布2025-03-05

- 百万豪车悬架下沉战,即将打响?2025-03-05

- 俄罗斯市场,中国车企会失守吗?2025-03-05